RWAの再発見:伝統的資産がオンチェーン上で新たに生まれ変わる

本記事「Rediscovering RWA – The On-Chain Rebirth of Traditional Assets」(原著)より転載

はじめに

2024年以降、Real-World Assets(RWA)は暗号資産市場の主要テーマとして復活しています。現実資産のオンチェーン移行は、ステーブルコインから米国債、株式実証案件や非標準資産まで、初期の実証段階から急速な拡大期へ進みつつあり、技術の成熟だけでなく、グローバル規制の明確化や伝統金融機関によるブロックチェーン基盤の積極導入が大きな原動力となっています。このRWAブームは偶然の産物ではなく、複数の要因が収束した結果です。

- マクロ経済環境:世界的な高金利環境下で、機関投資家によるオンチェーン利回り機会の再評価が進行。

- 規制の進展:米国・欧州で規制型トークン化資産の法制度が整備され、新規事業のコンプライアンス領域が拡大。

- 技術革新:オンチェーン決済、KYCモジュール、機関ウォレット、アクセス管理などのコアインフラが成熟段階へ。

- DeFi統合:RWAはもはや「オフチェーン資産のラッピング」に留まらず、オンチェーン金融の核となり、流動性・相互運用性・プログラム可能性を提供。

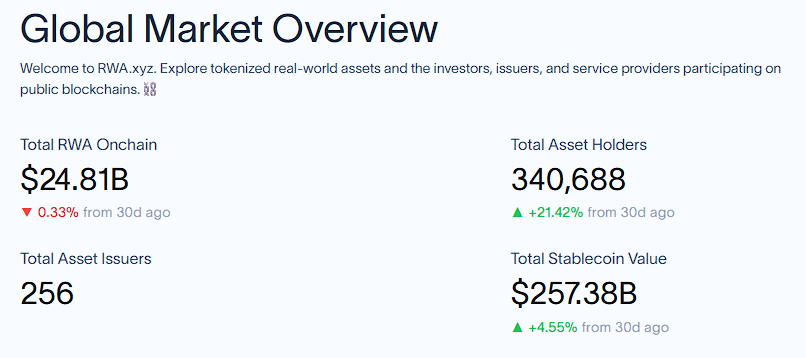

2025年8月時点で、オンチェーンRWA(ステーブルコイン除く)は世界市場規模2,500億ドル超、ステーブルコインは2,500億ドル超の時価総額に拡大しています。RWAはWeb3とWeb2金融を結び、オンチェーン金融の主流化を加速させる主要なハブとして認識されています。

1. 現実資産のトークン化:推進要因と仕組み

1.1 なぜRWAか?なぜリアル資産をオンチェーン化するのか?

従来金融は中央台帳と重層的な仲介機関を前提としており、資産流通の非効率や金融包摂の限定という構造的弱点を抱えています。

- 流動性の限定:不動産、プライベートエクイティ、長期債といった実資産は、高い最低投資額(例:100万ドル以上)、長期保有(数年~数十年)、流通チャネルの乏しさから、多額の資本が固定化され効率的な資金配分を阻害します。

- 煩雑な決済・カストディ:資産発行や取引・決済にはブローカーやクリアリング機関・カストディ銀行が不可欠で、手続きが複雑・長期化(例:国際債券決済は3~5日)、手数料や運用リスクも増大します。

- データの非透明性:資産評価は分断されたオフライン情報(鑑定書・財務資料等)に依存し、記録が多機関に分散されるため、リアルタイムの同期や相互検証が難しく、価格遅延や非効率運用の原因となります。

- 高い参入障壁:高品質な資産(プライベートエクイティ、美術品等)は機関や富裕層に限定され、個人投資家は資金・コンプライアンス要件で排除され、金融市場格差を助長します。

ブロックチェーンは分散型台帳技術として、仲介者を排除し資産記録と取引を根本から再構築。伝統金融の弱点を解決し、RWAトークン化がもたらす主な価値は以下の通りです。

基盤としてのブロックチェーン技術

- 分散型耐久性:資産所有記録はネットワーク全体のノードが共同管理。単一組織による支配が排除され、改ざんリスクが低下し、障害時にも高い耐性を示します。

- 不可逆性・追跡可能性:オンチェーン取引は確定後、永続的かつ時系列で記録。資産移転が疑いようのないデジタル証拠となり、不正や紛争を大幅に減少。

トークン化の具体的メリット

- 流動性転換:分割所有により高額資産を小口トークン化(例:1,000万ドルの不動産=1万ドルずつ1,000トークン)、分散型市場で24時間取引でき、投資障壁を下げ流動性・柔軟性を高めます。

- プロセス自動化・仲介排除:スマートコントラクトによる資産発行・配当・償還の自動化で仲介工数を削減。オラクル連携で保険など複雑な利用シナリオも大幅な運用コスト削減を実現。

- コンプライアンス・監査性:オンチェーンKYC/AMLにより投資家審査を自動化。全取引データが即座に規制当局・監査者へ開示され、コンプライアンスコストは30~50%減。

- アトミック決済・リスク排除:スマートコントラクトで同時成立の「Delivery vs Payment」を実装し、キャッシュ・資産の不一致によるリスク排除、決済期間はT+3から即時へ短縮。

- グローバル流通・DeFi連携:トークン化資産は地理的制約なしに世界で流通、DeFiでは担保・流動性マイニング等の多用途展開で資本効率を最大化。

- 結果として、RWAトークン化は技術によって金融システム全体の効率を大幅に引き上げます。

実証モデル:ステーブルコインの事例

リアル資産のオンチェーン化の「入口」として、ステーブルコインはオフチェーン価値とオンチェーンエコシステムの連動力を十分に証明しています。

- モデル例:USDTやUSDCのようなステーブルコインはオフチェーン米ドルと1:1連動し、法定通貨からオンチェーントークンへの初の標準的な架け橋となり、現実資産のトークン化を先駆けました。

- 市場の裏付け:2025年8月現在、ステーブルコインの時価総額は2,568億ドルに達し、RWA領域で最大規模、オフチェーン資産トークン化の巨大な可能性を示しています。

- 教訓:ステーブルコインの成功は、オフチェーン資産をオンチェーントークンに安全・透明・効率的にマッピングできることを証明し、より複雑な不動産や債券等のRWAトークン化の基準となっています。

ブロックチェーンによって、現実資産は従来金融の制約から解放され、「静的保有」から「動的流動」へ、特権的な少数者のものから広く一般への提供へと飛躍します。

1.2 RWAの実現方法:導入プロセスと運用構造

RWAの本質は、ブロックチェーンによる現実価値のオンチェーン化とプログラム可能なデジタル証明への転換であり、オフチェーン価値からオンチェーン流動性へのループを完結させます。主な流れは以下4段階です。

a) オフチェーン資産の識別・カストディ:

- デューデリジェンス:法律・会計・鑑定等の第三者が資産の合法性・所有権・価値を証明。例:不動産は権利証確認、賃料収入は賃貸契約、金はLBMA認証・定期監査、債権は企業認証とオンチェーン記録。

主なカストディモデル:

中央管理型カストディ

a. 強み:コンプライアンス性が高く主に金融資産向け(米国債、社債等)。例:MakerDAO債券は銀行管理、オンチェーン契約が担保トラッキング、四半期ごとにデータ更新。

リスク:カストディアンによる資産流用。2024年、シンガポールの不動産プロジェクトで所有権変更がオンチェーンに反映されず、「ownerless」状態に陥り、中央管理の遅延リスクが顕在化。

分散型カストディ

DAOガバナンスとスマートコントラクトで利益分配自動化。DeFiプロトコルGoldfinchはローン資産をオンチェーン化し、スマートコントラクトで返済・債務不履行を管理。

課題:法的裏付けがなく、コードバグによる資産喪失リスク。所有権確認のゼロ知識証明技術は普及途上。

ハイブリッド型カストディ

信頼性の高い第三者がオフチェーン資産を保管し、オンチェーンではノードがデータ検証。例:Huamin RWA Alliance Chainは銀行・信託がカストディ、規制ノード(30%)がコンプライアンスルール策定、業界ノード(港湾等)が物流データ入力。

事例:Toucan Protocolカーボンクレジットは環境団体がカストディ、全取引・焼却はブロックチェーンで記録し透明性を確保。

b) 法的枠組み:

SPV(特別目的会社)、信託などでトークン保有者の正当権利・収益保証し、「トークン=権利証」としてオフチェーン法体系とブリッジ。地域ごとに実装構造が異なります。

- 米国:SPV分離+証券規制重視。デラウェアLLCがSPVとなり資産(米国債、株式等)保有、トークン保有者はLLC持分を通じて間接所有。SEC規則によってReg D(適格投資家向け)またはReg S(非米国籍)を適用。利回り分配は「Tokenized Note」で債権者権利を明確化し、「未登録証券」リスクを限定。

- 欧州:MiCA準拠、信託やSPV活用。例:ルクセンブルクSICAVが資産保有、資産参照型トークン(ART)を発行。スマートコントラクトと法的契約双方で資産紐付け。MiCAは資産カストディ情報公開、分配ルール、定期監査、EU域内での法的執行力を要求。

c) トークン化発行:

オフチェーン資産をERC-20等のトークンに鋳造し、オンチェーンで流通・合成。

- 1:1完全マッピング:原資産価値・権利を丸ごと表す例:Paxos Gold(PAXG)は1トークン=1オンス金、米国債トークン($OUSG)はETF持分と1:1、元本・利息も含む。

- 部分権利マッピング:配当や収益など特定権利のみ表すモデル。例:不動産トークン化で「賃料収入トークン」発行、保有者は賃料のみ取得、所有権や管理権はなし。債権では「利息トークン」が利払いのみ、元本は不可。高額資産の細分化・参入障壁低減に有効。

d) オンチェーン統合・流通:

トークンはDeFiエコシステムで貸付・流動性・再担保・ストラクチャード資産設計に統合され、アクセス権管理とオンチェーンKYCで規制順守。

オンチェーンKYCは「オンチェーンID認証+動的アクセス制御」で流通を担保:

- スマートコントラクトが第三者IDサービス(Civic、KYC-Chain等)と連携。ユーザーはID(パスポート、住所、資産)を提出、認証後ハッシュ化したKYCクレデンシャル発行(実データは非公開)。

- KYCクレデンシャルで取引制限(例:適格投資家のみプライベートクレジットトークンの購入可、米国債トークンはReg S下で非米国籍のみ一定期間ごと償還可)。

- プライバシー:ゼロ知識証明(ZK-Proof)で詳細情報非開示でコンプライアンス証明可能(例:「EU AML認証済」の証明のみで氏名・住所は非公開)。

このクローズドループ構造で「現実資産」は「プログラム可能なオンチェーン資産」へ進化し、基礎価値の保持とブロックチェーンによる組成性・効率性を両立します。

2. セグメント:主要RWA資産タイプと米国債の潮流

オフチェーン資産(RWA)は従来金融の枠を超え、リアル経済の幅広い分野へと急拡大。国債・社債・株式等の標準資産、不動産・金・石油などの現物資産、プライベートエクイティ・知的財産・サプライチェーン債権等の非標準権利まで、価値や法的権利さえあればほぼ全てがトークン化とブロックチェーン統合の対象になっています。

2.1 主流7大RWA資産クラス

RWAの主流は、ステーブルコイン、トークン化米国債、トークン化グローバル債券、トークン化プライベートクレジット、トークン化コモディティ、機関オルタナティブファンド、トークン化株式。2025年8月時点でオンチェーンRWA資産価値は252.2億ドル、ステーブルコインと米国債が圧倒的(2568.2億ドル、68億ドル、出典:RWA.xyz)。

2.1.1 ステーブルコイン

- 厳密には「オフチェーン資産」ではないものの、ペッグ対象となる法定通貨や債券準備はオフチェーンで管理されており、RWAの最大市場シェアを占めます。

- 代表例:USDT、USDC、FDUSD、PYUSD、EURC

- 推進要因:決済機能の組成性、DeFiインフラ、法定通貨決済の代替

- 新潮流:KRW/JPY等の国内ステーブルコイン開発で地域暗号経済を支え、ドル依存度低減へ。従来銀行によるトークン化預金通貨実証も決済効率を向上。多国でCBDCパイロット(例:香港「e-HKD」)が実施中。

2.1.2 米国債

- 最も主流のRWAトークン化資産で、米国債は市場時価総額の60%以上を占め、DeFiにリスクフリーな利回り曲線を導入。

- 主なプロトコル:Ondo、Backed、OpenEden、Matrixdock、Swarm

- 推進要因:

- 市場需要:暗号資産利回り低下で「リスクフリー金利アンカー」への需要が急増

- 技術進展:オンチェーンラッパー、KYCホワイトリスト、クロスチェーンブリッジ等インフラが成熟

- コンプライアンス:SPV・トークン化ノート・BVIファンド等により資産透明性と規制対応力が向上

- 主な商品:

- $OUSG(Ondo):短期米国債ETF連動、日次利回り分配

2.1.3 グローバル債券

- 米国債以外の欧州・アジア国債・社債もトークン化実装が進展

- 主なプロトコル:Backed、Obligate、Swarm

- 推進要因:地域・通貨多様化、非USDステーブルコイン発行(例:EURC)支援、グローバル利回り曲線構築促進

- 課題:クロスボーダー法構造の複雑さ、KYC基準の地域差

2.1.4 プライベートクレジット

- 中小企業融資、マイクロレンディング、不動産債務、運転資金ファイナンスなどをトークン化

- 主なプロトコル:Maple、Centrifuge、Goldfinch、Credix、Clearpool

- 推進要因:現実世界の利回り実現、信用透明性・組成性の向上

- 代表モデル:

- SPVによる原資産管理、DeFiが流動性供給、投資家はオンチェーン利回り獲得

- Chainlink PoR/Attestationでデータ信頼性向上

- 主な課題:透明性vsプライバシー、利回りvsリスク管理

2.1.5 コモディティ

- 金・カーボンクレジット・エネルギー等のトークン化

- 主なプロトコル:Tether Gold(XAUT)、Pax Gold(PAXG)、Toucan、KlimaDAO

- 推進要因:暗号資産投資家へのコモディティエクスポージャー提供、現物カストディ+オンチェーン取引融合

- 注目分野:グリーンファイナンス、カーボン市場、サステナビリティ

2.1.6 機関向けファンド

- プライベートエクイティ・ヘッジファンド・ETFなどクローズドファンド持分トークン化

- 主なプロトコル:Securitize、ADDX、RedSwan、InvestX

- 推進要因:流動性改善・参入障壁低下・グローバル適格投資家アクセス拡大

- 制限:コンプライアンスハードルが高く、Reg D/Reg Sのみ対応が主流

2.1.7 株式

- オフチェーン株式を参照するトークン化・合成モデル

- 主なプロトコル:Backed(xStock)、Securitize、Robinhood、Synthetix

- 推進要因:新規取引手法・クロスチェーンアービトラージ・分割投資促進

- 段階:実験的色合いが強く、規制対応は発展途上

債券は契約・支払いメカニズムが標準化されているため、RWAトークン化の標準資産(金本位)。予測性と法的明確さにより、複雑な現物資産より効率的な大規模オンチェーン移行が可能となり、安定した利回りとともに「オンチェーン⇄オフチェーン」の価値ループを迅速に回収し、金融デジタル化・効率化の根本課題を解決します。

2.2 米国債RWA:業界基盤の確立

トークン化米国債は、強固な金融基盤による供給側だけでなく、需要側の核心的な市場ニーズも満たし、オンチェーン資産化の主要エントリーポイントとなっています。

供給面:安全・規制明確性

- 米国債はデフォルトリスクほぼゼロで世界的信用資産

- ETF・ノートなど成熟した高流動性二次市場

- 株式・クレジット資産よりトークン化の法的構造が明快・堅牢(例:BVIファンド+トークンラッパー)

需要面:暗号資産利回りの代替先

- 2021年DeFi利回りピーク後、利回りモデル崩壊でゼロ利回り化

- 投資家はトークン化現実資産の利回りにシフトし、米国債が自然な選択肢

- 「オンチェーン金利アンカー」需要が急増、LayerZero、EigenLayer、Pendle等プロトコル普及も追い風

技術面:標準化ラッパーの進化

- 代表型:

- トークン化ノート:ETF連動で日次利回り積算

- 即時償還型ステーブルコイン:自由交換できDeFi組成にも利用

- 補助技術:オラクル、監査、保有証明、トークン-ETF NAVトラッキング等

コンプライアンス面:規制認可の容易さ

- 大半の米国債プロトコルはReg D/Reg Sで適格投資家限定対応

- 資金調達構造明快、税務・規制リスクの管理も容易

- 機関フレンドリーで従来金融とDeFiの融合を加速

3. RWAの進展と市場環境

RWAは物語的段階から実質的・構造的成長期へと移行し、プレイヤー・資産タイプ・技術基盤・規制路線で実効的な前進が見られます。本節では現状のRWAを資産成長トレンド、エコシステム参加者、地域規制、機関導入状況から体系的に解説します。

3.1 市場トレンドと主要動向

RWAは急成長を示し、2025年上半期のオンチェーンRWA資産は233億ドル(2024年初比約3.8倍)、暗号分野で2番目に成長率が高い領域です。主要機関の参入も進み、Wall Streetの動員、TetherのRWAトークン化基盤、Visaのトークン化研究、BlackRockによるトークン化ファンド発行と流れが加速。標準化と規模拡大が進み、米国債は安定性とシステム成熟でリーダー、プライベートクレジットは高利回り・リスク管理強化で拡大。コモディティトークン化も広がり、株式トークン化も規制障壁克服が進んでいます。

米国債市場(T-Bills):構造的利回りエンジン

- 2025年8月時点でオンチェーン米国債資産は680億ドル、前年比200%以上成長で、ステーブルコイン以外最大のRWA資産クラス。

- 主要プラットフォームはOndo、Superstate、Backed、Franklin TempletonでETF・MMFをオンチェーン化。

- 機関投資家にはリスクフリーなオンチェーン利回りの基盤、DeFiではステーブルコインやDAOトレジャリーの収益源、「オンチェーン中銀」モデルの中核。

- 米国債関連商品はコンプライアンス・決済・法構造ともに成熟し、最もスケーラブルなRWA商品となっています。

プライベートクレジット:高利回り・高リスク

- Maple、Centrifuge、Goldfinchなどが中小企業向け・レベニューシェア・消費者融資をオンチェーン化。

- 利回りは8~18%と高いが、オフチェーン調査・カストディ依存の高いリスク管理が不可欠。一部案件はTrueFiやClearpoolなど機関向けサービスへとシフト。

- Goldfinch・Centrifugeは2024年アフリカ・アジアで革新的貸付を展開し金融アクセス拡大に貢献。

コモディティ:金・エネルギーのトークン化

- Paxos Gold(PAXG)、Tether Gold(XAUT)、Meld、1GCXなどが実物金トークン化を推進

- 金は準備・価値の安定性からトークン化コモディティでトップ。ステーブルコイン担保にも頻繁に利用。

- エネルギー系(カーボンクレジット・石油)は規制障壁が高く実験段階。

トークン化株式:初期進展と規制障壁

- オンチェーン株式トークンは3.62億ドル(1.4%)、Exodus Movement(EXOD)が83%で圧倒的。

- Securitize、Plume、Backed、Swarmなどが米国/EU株式やスタートアップ株の規制対応型トークン化に邁進。

- 最大の課題は二次流通とKYC規制。ホワイトリストやパーミッション型チェーン活用で対応する事例も。

今後RWA市場は数兆ドル規模へ拡大が見込まれます。Citibankはほぼすべての価値資産がトークン化可能、2030年にはプライベート資産だけで4兆ドル規模と予測。BlackRockはRWAトークン化市場が2030年までに16兆ドル(プライベートチェーン込み)、世界AUMの1~10%に到達と予測。ブロックチェーン(高度スマートコントラクト・クロスチェーン)、IoTデータ、AIプライシング、プライバシー技術の進化が効率・安全・コスト削減を推進。炭素クレジット・データ・知財など新規ユースケースが加速し、規制成熟・標準化収束とともにRWAは世界規模で循環・拡大し、Web3と伝統経済の橋となってグローバルな資産環境を変革していきます。

3.2 エコシステム構造と主要参加者

3.2.1 プロトコルレイヤー分布

| パブリックチェーン | 主要プロジェクト | 主な特徴 |

|---|---|---|

| Ethereum | Ondo、Superstate、Franklin、Plume | 大手機関集積、コンプライアンス成熟、資金・ステーブルコインエコシステム最強 |

| Stellar | Franklin Templeton FOBXX | 決済・発行に機関カストディ・透明性 |

| Solana | Maple、Zeebu、Clearpool | 低コストが高頻度レンディングに適合、インフラ/セキュリティは発展途上 |

| Polygon | Centrifuge、Goldfinch | オフチェーン資産マッピング、DAO信用ガバナンス、低コスト・高スケール性 |

| Avalanche / Cosmos | Backed、WisdomTree | マルチチェーン・ファンドコンプライアンスの探索、導入は主に実験段階 |

傾向:Ethereumはファンド・債券等規制資産のRWAハブ。信用系RWAは低コスト・高スループットチェーンへ移行。

| 地域 | 規制姿勢 | 主な政策 | 市場への影響 |

|---|---|---|---|

| 米国 | 厳格・細分化 | SEC/CFTC規制+Reg D/S/CF | 大手機関はReg Dモデル重視(例:Securitize、BlackRock) |

| EU | 開放・統一 | MiCA(2024年開始) | 電子マネー・資産参照型トークン明確区分、機関運用を促進 |

| シンガポール | 積極支援 | MASサンドボックス+RMOライセンス | RWAパイロット、マルチ通貨決済推進、Circle、Zoniqx進出 |

| 香港 | 段階的開放 | SFC VASP+VA ETF政策 | トークン化ファンド規制対応、TradFi–Web3融合加速 |

| ドバイ(VARA) | 極めて積極的 | 階層型ライセンス+サンドボックス | RWAイノベーション拠点、Plume・Matrixdock等誘致 |

アジア(シンガポール・香港・ドバイ)がRWA規制設計・イノベーション両面でリードし、資本・プロジェクトの中心地に。

3.2.3 機関参加の役割

機関投資家は観察から本格導入へ。主なプレイヤーは以下の通りです。

| カテゴリ | 機関 | 主な活動 |

|---|---|---|

| 資産運用大手 | BlackRock、Franklin Templeton、WisdomTree | オンチェーンファンド・MMF、Ethereum/Stellar上の安定利回り商品 |

| 証券会社/発行者 | Securitize、Tokeny、Zoniqx | 証券・債券・ファンド規制発行、口座一元管理 |

| 暗号資産ネイティブプロトコル | Ondo、Maple、Goldfinch、Centrifuge | 独自RWA構造構築、DAO・トレジャリー・DeFi向けサービス |

| 取引・合成プロトコル | Backed、Swarm、Superstate | トークン化資産の二次流動性、LP権利・規制取引提供 |

機関は発行からクリアリング・カストディ・流動性まで役割を広げ、RWAはTradFiとWeb3を直接つなぐ架橋に成長。

4. プロジェクト事例

米国債・プライベートクレジット・コモディティ・株式分野の主要RWAプロジェクトについて、トークンモデル・投資家構造・商品設計・利回り構造を分析します。

4.1 米国債:Ondo Finance

Ondo Financeは主に米国債等伝統金融資産のトークン化を専門とし、暗号資産市場に低リスク利回り資産のアクセスを提供。TradFiとDeFiのコンプライアンス橋渡し役として、米国債のオンチェーントークン化と取引を実現します。

・トークンモデル:米国債ETF連動のERC-20トークン(例:$OUSGは短期米国債ETF対応)、1:1の原資産担保、日次利回り自動分配。

・投資家構造:主に機関(ファミリーオフィス、運用会社)と適格投資家(Reg D/S)。一部DeFi経由でリテール投資家も参入可。

・商品設計:オンチェーンファンド型。SPVが米国債保有、スマートコントラクトで購入・償還・利回り分配自動化、DeFi担保運用(Aave、Compound等)にも対応。

・利回り構造:

・原資産利回り:$OUSG等は米国債利息(プラットフォーム手数料0.15~0.3%控除)をトークン保有者へ還元。

・DeFi利回り:$OUSGをDeFi担保や流動性プール運用で追加収益(貸付・手数料等)。

4.2 プライベートクレジット:Maple Finance

Maple FinanceはEthereum、Solana、Base上で機関グレードのオンチェーン融資・RWA投資を提供。主要顧客はヘッジファンド・DAO・トレーディング会社で、担保なし融資から米国債トークン化、商業金融プールまで多彩な商品展開。2025年6月時点でAUM24億ドル、機関向けDeFiプライベートクレジットのリーダー。

- トークンモデル:

- SYRUP(ERC-20)発行1.18億・流通1.11億でほぼフルフロート、売り圧力抑制。

- 主な特徴:

- ステーキング:SYRUP保有者は「リスクステーカー」にステーク可能。債務不履行時損失先吸収、正常運用時報酬(手数料等)付与。

- バリュー:プラットフォームは融資ごと0.5~2%手数料、20%をSYRUP買戻し・配分としてステーカーに還元。

- 投資家構造:機関(ヘッジファンド、暗号VC)、DeFiトレジャリー流動性供給、借り手はオフチェーン審査(KYC・信用格付)。

- 商品設計:分散型貸出プール。スマートコントラクトが貸し手・借り手(SME・マイナー等)をマッチング、Chainlinkオラクル認証データで返済・清算自動化。

- 利回り構造:

- ベース利回り:貸し手は商品リスクに応じ利回り獲得(高リスクプールは高利回り)。

- プラットフォーム利回り:ステーカーは手数料20%を買戻し・配分で取得、債務不履行時は損失吸収。

- エコシステム効果:機関借り手がMapleで資金調達、DeFi融資需要も喚起し「借入-貸出-利回り」ループを形成。

4.3 コモディティ:Paxos Gold($PAXG)

Paxos GoldはPaxos社が発行する完全準拠型金担保トークン。世界中どこでも低コスト・プログラム可能な金取引をオンチェーンで実現し、現物管理や配送の煩雑さを排除。投資家は金の安全資産特徴と24時間DeFi連携を両得。

- トークンモデル:

- PAXG(ERC-20):LBMA認証物理金と1:1、Brink’s等カストディアンで保管。

- Mint/Burn:金取得時鋳造、現物償還時バーン。オンチェーンサプライは常に準備金と一致し、Proof-of-Reserveで管理。

- 投資家構造:リテール(取引所・ウォレット)、機関(資産運用)、DeFi(ステーブルコイン担保)。

- 商品設計:スマートコントラクトがカストディ証明(Chainlink PoR)と連携、現物償還(制限・手数料あり)やDEX取引を可能に。

- 利回り構造:金価格上昇+流動性利回り(担保預託・イールドファーミング等)。Paxosは償還・保管・取引手数料で持続収益。

4.4 株式:xStocks(Backed Finance米国株トークン化)

Backed FinanceのxStocksは米国株(TSLAx等)をSolana上でトークン化。時差・流動性制約を突破し24時間DeFiと融合。2025年7月時点でBybit・Kraken・Raydium等でxStockトークン取引、オンチェーン株式取引の新基準を樹立。

- トークンモデル:

- Solana SPLトークン(TSLAxなど)、米国株式1:1担保、米・スイス規制カストディアンが管理。

- 価格フィード:Chainlinkオラクルがリアルタイムデータを供給。米市場閉場時は直近終値かオンチェーン需給で取引。

- 投資家構造:適格制限なし。リテール(取引所・ウォレット)、小規模運用者もアクセス可。

- 商品設計:

- 発行・カストディ:Backedが先買いした株式をカストディ、1:1トークン鋳造・償還・バーン、定期PoR監査。

- 議決権なし。配当は「エアドロップトークン」として分配、配当ごと新トークンを鋳造・分配。

- オンチェーン取引:CEX・DEXで24時間取引、クロスチェーンブリッジ導入予定。

- 利回り構造:株価上昇・配当エアドロップ・オンチェーン流動性プレミアム。Backedは発行・保管・取引手数料で収益。

4.5 RWAインフラ:Plume Network

Plume NetworkはTradFiと暗号資産をつなぐRWA一体型ブロックチェーン基盤。規制適合・流動性・ユーザーフレンドリーなRWA導入と効率的DeFi統合を実現。

- トークンモデル:

- PLUME(ERC-20):総発行100億、59%コミュニティ・エコシステム利用。手数料・ガバナンス・ステーキング・エコシステム決済に活用。

- インセンティブ:RWA(不動産・クレジット・コレクタブル等)を登録したユーザーは基本利回り(10~20% APY)+保有・ステーキング期間に応じPLUMEボーナス獲得。

- 投資家構造:Brevan Howard Digital、Haun Ventures等が主要出資・資産も早期導入。リテール・暗号ユーザーはPassportウォレットで伝統・暗号利回り両方にアクセス、コンプライアンス・クロスチェーンも重視。

- 商品設計:

- 資産管理:コレクタブル・オルタナティブ・金融商品まで多様なリスク・投資ニーズ対応。

- Suite:

- Arc:NFT・ファンジブル・ハイブリッド型の多形式資産トークン化エンジン。

- Nexus:RWAオラクルでオン・オフチェーンデータ正確同期。

- Passport:スマートウォレット、資産管理・DeFi組成性実現。

- SkyLink:クロスチェーンブリッジでイールドトークンによる機関RWA利回りへパーミッションレスアクセス。

- コンプライアンス:地域ライセンス・エンドツーエンド規制対応。ERC-3643+ONCHAINIDでトークン保有資格管理。

- 利回り構造:

- ユーザー収益:基本資産収益(例:グリーンエナジー)、PLUMEステーキングで取引手数料シェア。コレクタブル等の価格変動でも収益可能。

- プラットフォーム収益:資産発行・取引・機関サービスから得られ、PLUME価値もエコシステム成長で上昇可能。

5. 課題と検討事項

RWAの急成長には、伝統資産ロジックとオンチェーン分散哲学の衝突など、5つの主要課題があります。

5.1 法務・規制:流動するターゲットへの対応

- 規制アービトラージ:多くの案件が「オフショア設立・オンショア運用」(BVI法人で米国ユーザー対応)を採用し、Reg D/Sには合致するものの、管轄紛争リスクも存在。MiCAは米国債トークンを資産参照トークン扱い、SECは証券扱いも。クロスボーダー紛争時の法的救済は不十分となる恐れ。

- 権利不明確:SPV構造が「トークン=権利証」と主張する一方、オンチェーン移転とオフチェーン所有の同期には法的前例なく、現状「デジタルIOU」となり真正な法的効力を持ちにくい。

5.2 評価・透明性:オンチェーンデータの限界

- データ操作:Chainlink等の分散型オラクルもS&PやJLL等中央集権プロバイダに依存。プロトコルと評価者が共謀すれば、オンチェーン処理がデジタル詐欺化するリスク。

- 評価遅延:米国債等標準資産は即時価格算定できるが、プライベートエクイティ等は遅延が大きく、トークン価格が実価値に遅行し裁定や強制清算リスクが生まれる。

5.3 流動性・組成性:期待と現実

- RWA流動性は階層型。米国債・金はCEX/DEXで流動性が高いが、プライベートクレジットや株式は流動性が低く、プロトコル償還型が主流でオープン市場取引は限定的。

- クロスチェーン・組成性:ブリッジやL2は相互運用性向上も、カストディリスク・手数料・セキュリティの問題で利点が相殺。例:米国債トークンを別チェーン担保運用時、摩擦で実利回りが減少。

5.4 リスク管理:オンチェーンとオフチェーンの結合

- オンチェーン制御はオフチェーンリスクを万能に緩和できず。スマートコントラクトが担保・清算を厳格化しても、発行体破綻や資産紛失などオフチェーンリスクには無力で「リスクギャップ」や投資家損失リスクが残る。

- システムリスク伝搬:RWAはTradFi資産(金利・米国債等)と高い相関を持ち、DeFiレバレッジがショックを増幅。市場変動時オンチェーン流動性危機となり得る課題。

5.5 インフラ・信頼:分散化は漸進的

- 既存ブロックチェーンはRWA大量展開には未成熟。Ethereumの容量やガスコストが機関導入妨げ。L2や新チェーンは有望だが、機関の完全信頼獲得には至らず。

- ハイブリッド信頼:分散型を標榜しつつもカストディや監査人への依存大きく、「分散技術+中央信頼」構造が主流に。「ブロックチェーン型TradFi」に移行するかは今後の推移次第。

RWA開発は技術・金融・規制の共進化を要し、課題克服には市場全体の協調進化が不可欠です。実験的進展の積み重ねを経て、最適モデルが市場選択によって決定されます。

免責事項:

- 本記事はTechFlowより転載、原題「Rediscovering RWA – The On-Chain Rebirth of Traditional Assets」。著作権はkleinlabs X Aquariusに帰属。転載異議はGate Learn Teamへご連絡ください。ガイドラインに則り迅速対応します。

- 免責:本文の内容・見解は著者個人のもので、投資助言ではありません。

- 他言語版はGate Learn Teamが翻訳。Gate明記なき場合、翻訳の無断転載・複製を禁止します。

関連記事

クリプトナラティブとは何ですか?2025年のトップナラティブ(更新版)

ポリメッシュ(POLYX)を1つの記事で理解する

2025 暗号資産の見通し:リーディング投資機関が述べること(パート1)

ミントブロックチェーンホワイトペーパーの説明:NFT専用L2の野望と未来